中国では、SiCウェハの生産増加が進んでいると報じられています。中国企業の増産により、2024年以降には中国産のSiCウェハが世界シェアの50%以上を占める可能性があります。

中国でSiCウェハ企業が成長している

中国では、SiCウェハの生産増加が進んでいると報じられています。

2022年時点で、中国産のSiCウェハは全体の5%程度でしたが、最近では中国企業が増産に乗り出しており、2024年以降には中国産のSiCウェハが世界シェアの50%以上を占める可能性があります。

主に注目されているのは、SICC(山東天岳先進科技)、TankeBlue(北京天科合達半導体)、Sanan IC(三安集成電路)の3社です。以下で詳しく紹介します。

SICC(山東天岳先進科技)

SICC(山東天岳先進科技)は、2010年に設立された企業で、アジア全域に半導体生産拠点を構えています。SICCは特に、SiC材料に注力しており、大手企業に納入契約をおこなうなど、積極的な事業展開を進めています。

インフィニオンに供給

SICCは、競争力のある高品質の150mmのSiCウエハとブールをインフィニオンに供給する契約を発表。これまで、インフィニオンは米Wolfspeedや米Coherent、レゾナックなどと同様の契約を結んできました。

SICCは、今後主流となると考えられる200mmのウエハー供給についても視野に入れているとしています。インフィニオンはSiCパワー半導体シェアで第二位(2022)につける企業で、業界でも影響力のある企業です。

SICCのSiCウエハーは競合他社と比肩するレベルに

SICCは、SiCウエハの米Wolfspeed、米Coherent、レゾナックなどの企業と肩を並べる存在になっています。SICCのSiCウエハの品質は既に高く、将来的には米Wolfspeedと同等の品質になることも期待されています。中国企業の技術は、まだトップレベルの企業と比べると差があるかもしれませんが、キャッチアップの速度は早いと言われています。

TankeBlue(北京天科合達半導体)

TankeBlue(北京天科合達半導体)は、2006年9月に創業された企業で、アジア太平洋地域のSiC(シリコンカーバイド)半導体業界でのパイオニアとして評価されています。同社はウェハの研究開発、製造、販売に専念しており、高品質な製品を提供しています。

TankeBlueもインフィニオンとの供給契約

2023年5月、TankeBlueはインフィニオンとの長期契約を締結しました。150ミリメートルのSiCウェハーとブールをインフィニオンに供給するとしており、今後予測されるSiCの長期需要の大部分をカバーできるようになるとされています。

TankeBlueは将来的には200ミリメートルのSiC材料も供給する予定です。TankeBlueは幅広いサイズのウェハーとブールを提供できるだけでなく、顧客のニーズに柔軟に対応することも可能です。TankeBlueの優れた技術力と供給能力は、SiC半導体市場において重要な役割を果たしています。

インフィニオンの中国調達が目立つ

SiCを利用したパワー半導体製品は、2025年以降急激に普及するとされており、その供給不足が懸念されています。

パワー半導体を製造するインフィニオンは。複数のサプライヤーや国からの調達戦略を導入し、受領に対する供給を確保する動きが目立ちます。特に中国のSICCやTankeBlueから積極的に調達する戦略は、中国の自動車メーカーがインフィニオンの最大の顧客であるという事実と関連があるように見えます。

Sanan IC(三安集成電路、Sanan IC)

サンアン・インテグレッドサーキット(Sanan IC)は、三安オプトエレクトロニクス(Sanan Optoelectronics)の完全子会社であり、中国の最大のLEDチップメーカーです。

Sanan Optoelectronicsは化合物半導体工業化の経験を持ち、それを活かしてマイクロ波RF、フィルタ、光学技術、パワーエレクトロニクスの分野にも進出しています。Sanan ICは化合物半導体業界に特化した企業として2014年に設立されました。

STマイクロと合弁

スイスのSTマイクロエレクトロニクスと三安光電は、中国の重慶にSiC関連の合弁企業を設立する契約を締結しました。この合弁企業では、三安光電が供給する直径200mmのSiCウエハーを使用してSiC製品を製造する予定です。

生産は2025年第4四半期に開始し、2028年までにフル稼働を目指しています。

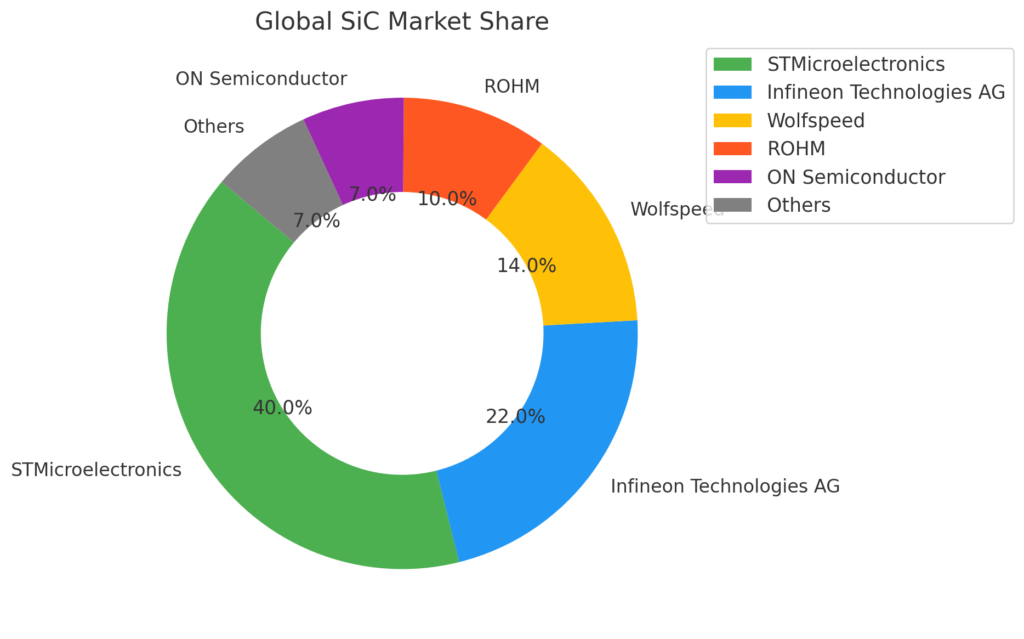

STマイクロは現在のSiCパワー半導体シェア1位

STマイクロエレクトロニクス(STMicroelectronics N.V.)は現在、炭化ケイ素(SiC)パワーデバイスで圧倒的な立場にあります。彼らの製品は、テスラの電気自動車「Model 3」などのインバーターに搭載されています。

今後、SiCパワー半導体が普及するにつれて、競合するインフィニオン テクノロジーズやウルフスピードのシェアが拡大するものと予想されており、対抗するために中国でのSiCウェハの調達も加速する動きを見せています。

中国におけるSiCウェハ成長の背景

中国の成長の背景には、中国でのSiC需要拡大と、ウェハーメーカーの淘汰が進んでいることが挙げられます。

大手パワー半導体企業のRobert Bosch、Infineon Technologies、STMicroelectronicsはがSiCデバイスを支配してきましたが、中国でEV化が進み、高性能なパワー半導体が多く必要になると、欧米企業は中国のSICC、TankeBlue、San’anと供給契約を結び、合弁会社を設立するなどしています。

また、中国で60以上あるとされているウェハーメーカーも、自然淘汰の流れによって、強い企業が生き残るように変化してきました。生き残った企業は製品品質も高く、開発スピードも速いため、欧米企業もキャッチアップされつつあります。

現状、中国のシェアは5%程度

| 企業名 | 地域 | SiC世界シェア |

|---|---|---|

| STマイクロエレクトロニクス | 欧州 | 40% |

| インフィニオン テクノロジーズ AG | ドイツ | 22% |

| ウルフスピード | 北米 | 14% |

| ローム | 日本 | 10% |

| オン・セミコンダクター | 北米 | 7% |

| その他 | – | 7% |

現在、SiCウェハ市場を主導しているのは、Wolfspeed(60%)、Coherent(15%)、ロームの子会社SiCrystal(13%)、SK Siltron(5%)の4社です。ただし、2024年には中国の月産能力が12万枚、年間生産能力が150万枚に達すると予測されており、中国企業による供給量は世界市場シェアの約半分を占める可能性が指摘されています。

また、中国ではSiCウェハを取り扱う企業も増えており、少なくとも50〜60社が存在しているとされています。大手のパワー半導体企業も中国企業との供給契約を締結し、合弁会社の設立などに取り組んでいます。SiCパワー半導体の供給不足が解消されれば、中国メーカーによる生産能力拡大によって価格も引き下げられるかもしれません。

中国企業の技術はまだトップ企業と比較すると差があるものの、キャッチアップのペースが早くなっていると言われています。

まとめ

中国のSiCウェハ市場は急速に成長しており、中国企業が増産に乗り出しています。2024年までには、中国産のSiCウェハが世界市場シェアの約半分を占める見込みです。

中国のSiCウェハ企業であるSICCとTanKeBlue、Sanan ICが成長しており、品質と供給能力が向上しています。2-3年後には、業界地図が大きく塗り替わっている可能性すらあります。

関連記事

コメント