EV用バッテリーのシェア10%を握るパナソニックは、市場での競争力を高めるために車載電池の開発と市場投入を加速しています。

今後、このシェアを維持し、拡大していくために、パナソニックはどのような戦略をとるのか、解説します。

パナソニックのリチウムイオン電池戦略

パナソニックの車載電池戦略は、以下のように大きく3つとされています。

- LFPでは勝負しない(ハイエンドに強み)

- ニッケル使用量は減らす

- 1000Wh/Lを実現しつつコストを下げる

以下で、それぞれについて詳しく解説します。

LFPでは勝負しない(ハイエンドに強み)

パナソニックは「LFP電池では勝負しない」と明言しています。

LFP電池はニッケルを使わず、安価に製造することが可能で、中国で製造されたテスラモデル3にはLFP電池が搭載されています。そのシェアは26年までに50%に迫るとされており、特に中国CATLやBYDなどが積極的に市場投入しています。

パナソニックは、廉価版の電池に相当するLFPでは勝負しないようです(開発しないとは言っていない)。

廉価な電池では勝負せず、高性能な電池を供給することを継続するようです。現在も、高容量が求められるテスラのハイエンドEVの電池はパナソニック製が採用されています。高級車での電池需要に応えられるように、パナソニックはハイエンドを主軸にした電池戦略を立てています。

ニッケル使用量は減らす

ニッケルは、リチウムイオン電池の正極材の素材です。自動車メーカーは、EVの航続距離を延ばすために車載電池の高容量化を進めており、近年のトレンド(最も手っ取り早い方法)が正極中のニッケル量を増やす「ハイニッケル化」です。

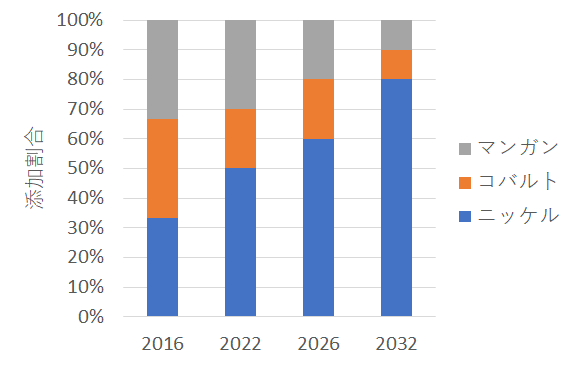

リチウムイオン電池の正極材はニッケル、コバルト、マンガンなどの素材によって構成されますが、そのうちニッケルの割合が増えると電池の蓄電容量が向上します。

各メーカーはニッケル素材の囲い込みを進めており、そのなかでも「精錬」工程は中国が多くのシェアを握っています。ニッケル素材をどの程度確保できるか、使用するニッケルを減らすことができるかが、各社の生き残りにも影響を与えることになります。

1000Wh/Lを実現しつつコストを下げる

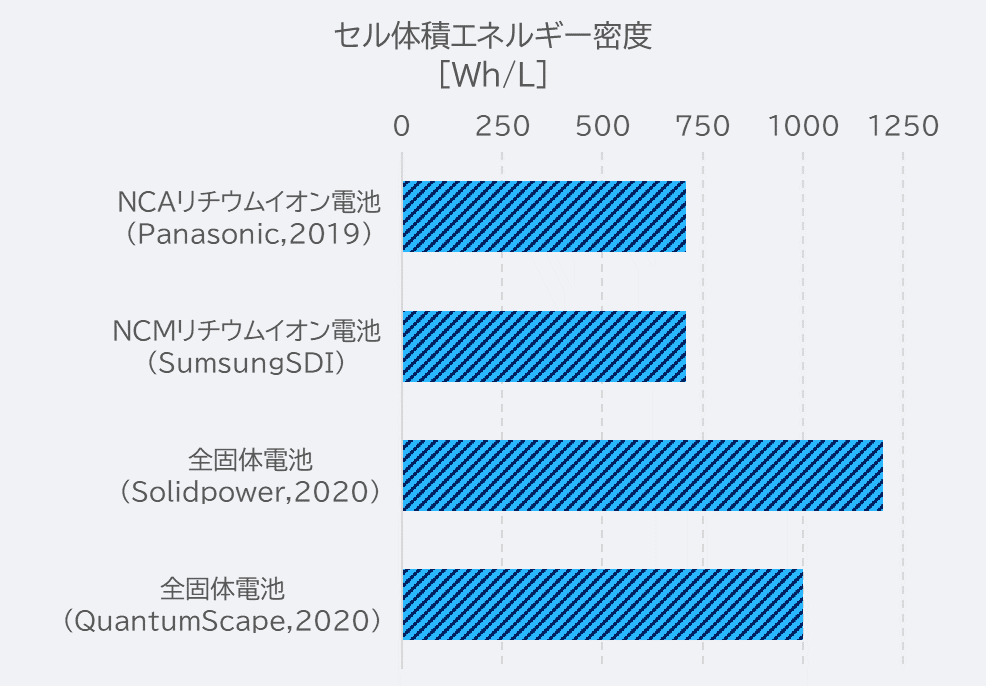

パナソニックは、電池セルの体積エネルギー密度の目標を1000Wh/Lに置いています。

1000Wh/Lは全固体電池に迫るエネルギー密度で、かなり野心的な目標と言えます。既存のパナソニックやSamsungSDIのリチウムイオン電池のエネルギー密度が700Wh/L、既存リチウムイオン電池の限界は900Wh/Lと言われている中で、パナソニックは数段階のステップに分けて1000Wh/Lを達成するとしています。

一方で、同時にニッケル量を減らしてコストを下げる、とも宣言しており、コストと性能を両立する電池を提供していくようです。

パナソニックの電池事業は利益率が高い

米インフレ抑制法(IRA)の追い風もあり、パナソニックグループのなかで、電池事業は売上高営業利益率が段違いに高い(23年度の計画は利益率12.8%)特徴があります。それ故に、パナソニックもに電池事業に集中投資する姿勢を見せています。

投資は主に製造工場の建設に充てています。戦略投資枠として2022年から投資してきた6000億円は、米カンザス州に建設中の工場の建設費に使われています。目下パナソニックエナジーは、カンザスに続く北米で3つめの工場を検討しています。

工場への投資には資金が必要となります。財務基盤を損なわずに成長資金を手当てするため、主要子会社の売却するなど大胆な動きを進めており、自動車部品を手掛けるパナソニックオートモーティブシステムズ(売上高1兆円超)を米ファンドに売却するなど目立つ動きもあります。

パナソニックHDが成長領域に位置づけるのは、EV電池に加えて、欧州向けのヒートポンプ暖房などの空質空調、サプライチェーン管理システムです。23年度の設備投資計画は7000億円で、そのうち半分にあたる3810億円を電池関連に充てるとのことで、成長事業の中でも電池に対する意気込みの強さが数字で理解できます。

米国で22年に成立ししたインフレ抑制法により、米国で生産された電池は補助金を受けられます。パナソニックは、24年3月期は850億円(調整後営業利益ベース)の押し上げ効果が見込まれています。

パナソニックとテスラが共同で運営する米ネバダ州の工場は、早ければ2024年内にも、容量を高めた車載用円筒形リチウムイオン電池を量産する計画で、現時点で50GWh程度の生産能力を、2030年度に4倍(EV400万台に相当)に拡大する計画です。

トヨタと共同設立された電池企業

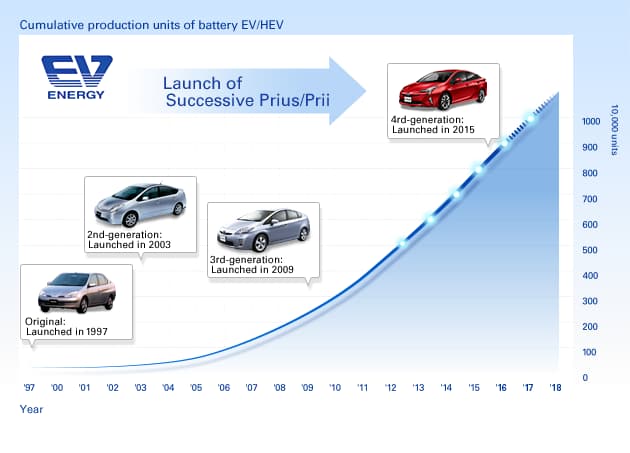

トヨタ自動車は、パナソニックと2つの車載電池開発企業を立ち上げています。1つは1996年に設立されたプライムアースEVエナジー(PEVE、旧パナソニックEVエナジー)、もうひとつが2020年に設立されたプライム プラネット エナジー&ソリューションズ(PPES)です。

プライムアースEVエナジー(PEVE)(トヨタバッテリー)

プライムアースEVエナジー(PEVE)は、1996年に設立された企業で、ハイブリッド電池、ニッケル・水素蓄電池、リチウムイオン電池を製造しています。

具体的には、トヨタとパナソニックが合弁会社を設立し、初代プリウスの開発にニッケル水素バッテリーを生産していた会社です。当初は「パナソニックEVエナジー」という名前でしたが、後に「プライムアースEVエナジー」と改名しました。

PEVEはトヨタ自動車とパナソニックが共同で所有する会社ですが、パナソニックとPEVEはそれぞれ独自の技術を活かして製品を開発しています。パナソニックは円筒形の電池を製造、PPESとPEVEは角形電池を生産します。

現時点では三元系のリチウムイオン電池を製造しており、リチウム鉄リン酸(LFP)電池に関しては検討されていません。JMSで伺った関係者によると、もしトヨタがLFPに取り組むことになった場合、開発された電池はPEVEでも製造される可能性がある、と話していました。

2024年3月、トヨタはPEVEを完全子会社化すると発表。2024年10月から「トヨタバッテリー株式会社」に社名変更する予定です。今後はハイブリッド自動車用だけでなく、電気自動車やプラグインハイブリッド用の電池も生産する予定とのことです。

プライム プラネット エナジー&ソリューションズ(PPES)

PPESは、2020年にトヨタ自動車とパナソニックホールディングスの合弁会社として設立されました。トヨタが51%の出資比率を持ち、パナソニックが49%の出資を行っています。

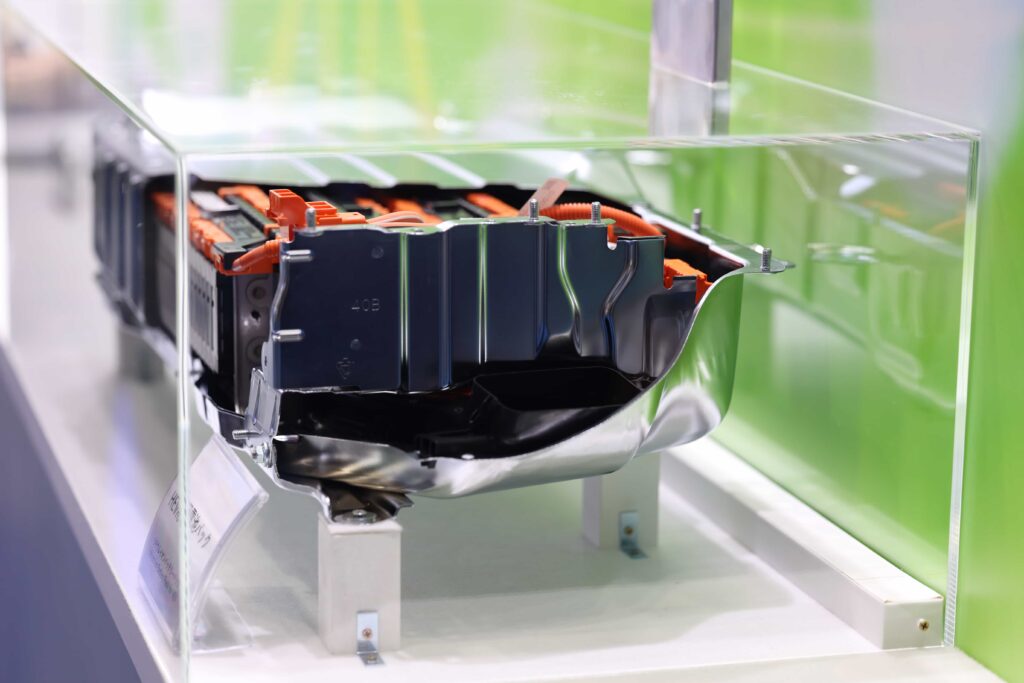

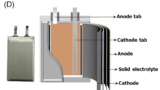

主な業務は、車載用の角形リチウムイオン電池の開発、製造、販売です。この角型電池は、円筒型電池とほぼ同じ成分を持ちながら、円筒よりもスペース効率が高いという特徴があります。

円筒と比較すると接触抵抗が低減されるというメリットもあり、EVではよく用いられる形状です。車載電池の形状は、パウチ、円筒、角形に大別されます。現在のEVにおけるシェアは角形が40%、パウチが35%と多く、円筒はテスラなど一部の企業が採用する程度です。以下の記事で、それらのメリットやデメリットを解説しています。

筆者の周囲のエンジニアによれば、PPESのリチウムイオン電池は「安全性が極めて高い」と評判です。一方で、安全性のために制御などがガチガチに縛られており、使い勝手が悪いともされています。安全が最も優先されるべきですが、性能とのバランスをどうとるかも悩ましい所です。

PEVEとPPESの違い

| プライムアースEVエナジー PEVE | プライム プラネット エナジー&ソリューションズ PPES | |

|---|---|---|

| 設立 | 1996年 | 2020年 |

| 主に製造する電池 | ハイブリッド用 ニッケル水素電池 | EV用 リチウムイオン電池 |

| 形状 | 角形 | 角形 |

プライムアースEVエナジー(PEVE)とプライム プラネット エナジー&ソリューションズ(PPES)は、いずれもトヨタとパナソニックによって設立された企業です。PEVEはプリウスを生産するにあたり必要になった電池を生産する目的で1996年に設立され、PPESは2020年に同じく車載用電池を生産する目的で設立されました。

PEVEの担当者に確認したところ、PEVEとPPESの役割分担は、ハイブリッド用の電池をプライムアースEVエナジーが、EV用の電池をPPESが担当しているようです。どちらもパナソニックが出自ですが、パナソニックの電池を生産しているわけではなく、独自に開発した角形電池を生産しており、技術情報などは切り離された別会社としての扱いとのことです。

PEVEとPPESの分担は、HEVとEV用であるとされていますが、その関係が今後も続くとは考えにくいです。今後EV用電池は需要が増え、トヨタとしても生産量を増やしたいと考えたときに、EV用電池の生産をPEVEに任せることも想像できます。PEVE自身も、今後EV用の大型電池を生産することを明言しているため、PEVEとPPESの事業の「境い目」はより薄くなっていくのではないかと考えられます。

競合はテスラ

テスラに電池を供給するパナソニックですが、供給先のテスラは自社で電池を生産する「内製」を進めています。4680と呼ばれるタイプの円筒電池を生産しており、そのエネルギー密度は非常に高いと評価されています。

独特な集電構造やドライプロセス負極など、独自技術を盛り込んだ電池を開発しており、サイバートラックなどのハイエンドモデルに搭載を始めています。2024年現在では生産量が十分ではなく、電池がサイバートラック生産のボトルネックであるともされています。テスラの内製電池については以下の記事で詳しく解説しています。

まとめ

パナソニックの電池戦略は、大きく以下の3点で構成されるようです。

- LFPでは勝負しない(ハイエンドに強み)

- ニッケル使用量は減らす

- 1000Wh/Lを実現しつつコストを下げる

廉価版では勝負を避け、ハイエンドの電池の性能向上を続けていくことで、確実にシェアを確保したい思惑が見えます。

現在は世界シェアの10%を握るパナソニックですが、その勢いを今後も維持できるのかどうかは、高性能電池の開発の継続と、生産能力の拡充によって決まります。今後も動向に注目が集まります。

関連記事

コメント